Comme tout placement, le contrat d’assurance vie est soumis à des prélèvements sociaux et fiscaux. Mais malgré les réformes successives qui sont venues en réduire les avantages, l’assurance vie conserve un régime fiscal favorable tant en matière de l’imposition des revenus que des droits de succession. Nos explications complètes sur la fiscalité de l’assurance-vie.

Assurance vie : fiscalité des contrats d’assurance-vie

Une fiscalité attrayante et... compliquée

Si cette fiscalité reste très attrayante, elle est aussi très compliquée car les modifications successives ont édictées des règles variant en fonction de la qualité du bénéficiaire, la date de souscription, la date des versements des fonds et l’âge du souscripteur.

Comparez les meilleures assurances vie du marché pour plus de rendement !

Ce régime est basé sur deux règles :

- l'argent investi sur un contrat d'assurance vie ne sera soumis à l'impôt qu'à sa sortie du contrat ;

- seule la fraction du capital récupéré au terme ou lors d'un rachat partiel, et correspondant aux gains réalisés, est fiscalisée.

Imposition et fiscalité : de nombreuses exonérations

Avant d'entrer dans le détail des diverses règles d'imposition, examinons qui bénéficie d'exonération.

La succession des lois de finances et des textes relatifs à l'imposition de l'assurance vie a créé maintes exonérations entre lesquelles il est parfois difficile de voir clair.

Zoom sur ces exonérations, réductions et abattements divers accordés aux titulaires de certains contrats et aux bénéficiaires des capitaux en cas de décès.

Comparez les meilleures assurances vie du marché pour plus de rendement !

Les exonérations d'impôt totales ou partielles

Sont exonérés d'impôts (mais pas de prélèvements sociaux) les contrats suivants :

- les intérêts des contrats souscrits avant le 1er janvier 1983 ;

- les contrats souscrits après cette date, pour la part des versements effectués avant le 1er janvier 1998, pour celle des versements programmés et effectués entre le 26 septembre et le 31 décembre 1997, ou pour des versements exceptionnels effectués sur la même période et ne dépassant pas 200 000 F (soit 30 000 €) ;

- les contrats à prime périodiques souscrits avant le 26 septembre 1997, pour la part des produits attachés aux versements prévus dans le contrat d'origine (même s'ils ont été effectués depuis 1998) - cf. article 125-0 du Code Général des impôts- ;

- les contrats d'assurance vie « DSK » et « NSK », si le retrait intervient après 8 ans ;

- les contrats souscrits depuis 1983, pour les versements effectués à partir de 1998, en cas de retrait après 8 ans, dans la limite annuelle de 4600 € pour une personne seule et de 9200 € pour un couple ;

- les contrats se dénouant par le versement d'une rente (celle-ci étant imposée partiellement par ailleurs) ;

- Les contrats d'« épargne handicap » (d'une durée minimale de 6 ans), et de « rente survie », bénéficient d'une réduction d'impôts sur le revenu égale à 25% des primes versées dans l'année, plafonnées à 1 525 € + 3 00 € par enfant à charge.

- les contrats, peu importe leur date de souscription, dès lors où leur rachat est consécutif à l'un des faits suivants, affectant le souscripteur ou son conjoint :

- licenciement (attention, pas « démission » ni « rupture conventionnelle ») ;

- mise à la retraite anticipée ;

- invalidité (de 2ème ou 3ème catégorie S.S.) ;

- liquidation judiciaire de l'activité professionnelle d'un travailleur non salarié .

Les exonérations de droits de successions

Sont exonérés totalement ou partiellement de droits de succession, les bénéficiaires suivants :

- Bénéficiaires des contrats souscrits antérieurement au 20 novembre 1991 sont exonérés de droits de succession sur les primes versées avant le 13 octobre 1998 et leurs intérêts .A partir de cette date, un abattement de 152 500 € est appliqué, y compris pour les versements effectués après l'âge de 70 ans.

- Pour les bénéficiaires des contrats souscrits et versements souscrits et/ou versements effectués entre le 20 novembre 1991 et le 13 octobre 1998, la loi distingue deux cas :

- les versements effectués avant l'âge de 70 ans sont totalement exonérés de droits ;

- les versements effectués après le 20 novembre 1991 et après l'âge de 70 ans sont exonérés sur les capitaux n'excédant pas 30 500 €. Par contre, ils sont totalement exonérés sur les intérêts des versements effectués après 70 ans ;

- Pour les bénéficiaires des contrats souscrits après le 20 novembre 1991, les versements effectués depuis 13 octobre 1998 et avant l'âge de 70 ans, la loi prévoit une exonération de droits sur les capitaux transmis n'excédant pas 152 500 € par bénéficiaire désigné;

- Les bénéficiaires des contrats souscrits après le 13 octobre 1998 profitent :

- d'une exonération de droits pour les capitaux versés avant l'âge de 70 ans et n'excédant pas 152 500 € par bénéficiaire

- sur les capitaux versés après 70 ans, d'une exonération globale de 30 500 € pour l'ensemble des bénéficiaires, les intérêts restant exonérés.

Comparez les meilleures assurances vie du marché pour plus de rendement !

Fiscalité successorale de l'assurance vie selon la date du contrat

| Primes Versées avant le 13/10/1998 | Primes versées à partir du 13/10/1998 | |||

|---|---|---|---|---|

| Contrat ouvert avant le 20/11/1991 | Exonération quel que soit l’âge de l’assuré | Exonération jusqu’à 152 500 € par bénéficiaire, quel que soit l’âge de l’assuré | ||

| Contrat ouvert à partir du 20/11/1991 | Assuré de moins de 70 ans | Assuré de plus de 70 ans | Assuré de moins de 70 ans | Assuré de plus de 70 ans |

| Exonération | Imposition des primes au-delà de 30 500€. Exonération de la totalité des intérêts | Exonération jusqu’à 152 500 € par bénéficiaire quel que soit l’âge de l’assuré | Imposition des primes au-delà de 30 500 €. Exonération de la totalité des intérêts | |

Fiscalité applicable pendant la durée du contrat

Elle est différenciée en fonction de l'ancienneté du contrat.

Le principe en est simple : la taxation diminue par pallier en fonction de la durée du placement.

Le souscripteur a le choix entre deux options :

- réintégration des gains imposables dans ses revenus ;

- prélèvement forfaitaire libératoire.

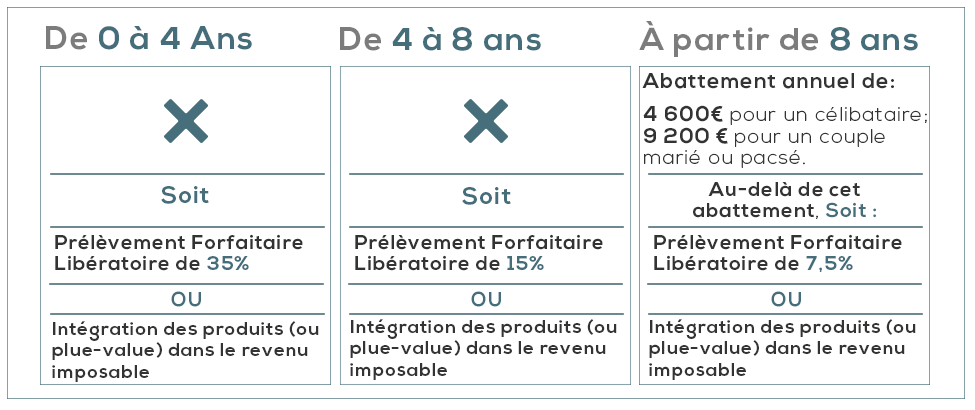

La fiscalité applicable pendant les 4 premières années du contrat

Elle s'applique aux contrats souscrits à compter du 26 décembre 1997.

L'investisseur a le choix entre 2 options :

- la réintégration des gains imposables dans ses revenus ;

- le prélèvement forfaitaire libératoire de 35 %.

La fiscalité entre 4 et 8 ans

Après 4 ans, la patience du souscripteur est récompensée, puisque, si le même choix lui est proposé entre ces 2 formules, le taux du prélèvement libératoire baisse.

- réintégration des gains imposables dans ses revenus ;

- prélèvement forfaitaire libératoire de 17,2 %.

Bien évidemment, dans les deux cas, le prélèvement libératoire n’a d’intérêt que si vous vous situez dans une tranche marginale d’imposition à un taux supérieur.

Fiscalité applicable sur les rachats après 8 ans

Tout contrat ayant été souscrit depuis au moins 8 ans, bénéficie d'un abattement sur les intérêts lorsque l'on parle de rachat.

Fiscalité du rachat total

D'un montant de 4 600 € pour un célibataire, ou de 9 200 € pour un couple, cette exonération d'impôts s'exerce annuellement et seule la fraction de gains supérieure à ces plafonds sera assujettie à l'impôt.

Les souscripteurs peuvent renoncer à cette faculté en optant pour un prélèvement forfaitaire calculé par l'assureur au taux de 7,5%. Cette somme sera retenue sur les intérêts acquis et reversée directement au fisc.

Comparez les meilleures assurances vie du marché pour plus de rendement !

En cas de rachat total, les revenus sont constitués par la différence entre la valeur de l'épargne acquise et le total des versements effectués.

Fiscalité des rachats partiels

La part d'intérêt résultant du rachat est fiscalisée selon le même processus que celle résultant d'un rachat total.

Notons cependant, qu'en cas de rachat partiel, les revenus sont déterminés par la proportion entre les versements et le capital obtenu.

Soit, selon la formule suivante :

En cas de rachats partiels successifs, la même méthode s'appliquera mais en tenant compte des retraits déjà effectués (Voir exemple n°2 ci-dessous)

| TABLEAU SYNOPTIQUE DE L'IMPOSITION DES ASSURANCES VIE | |

|---|---|

| Age du contrat | IMPOSITION |

| Moins de 4 ans | Prélèvement libératoire forfaitaire de 35% |

| ou | |

| Intégration dans le revenu imposable | |

| Entre 4 et 8 ans | Prélèvement libératoire forfaitaire de 15% |

| ou | |

| Intégration dans le revenu imposable | |

| Plus de 8 ans | Prélèvement libératoire forfaitaire de 7,5% avec avoir fiscal du même % (dans la limite d'une base imposable de 4600 € ou 9200 € euros selon si célibataire ou couple). |

| ou | |

| Intégration dans le revenu imposable après abattement de 4600 € (ou 9200 € pour couple) | |

La fiscalité de l'assurance-vie en cas de sortie en rente

Dans ce cas, ce n'est pas le capital au terme qui est taxé mais la rente elle-même.

Son taux d'imposition variera en fonction du taux d'assujettissement du crédit-rentier à l'impôt sur le revenu.

Le montant versé ne sera pas retenu dans son intégralité mais bénéficiera d'un abattement qui varie de 30 à 70 % en fonction de l'âge à la date d'entrée en jouissance de la rente.

| Age à l'entrée en jouissance | ||

|---|---|---|

| Moins de 50 ans | ||

| 50 à 59 ans | ||

| 60 à 69 ans | ||

| 70 ans et plus |

S'il n'y a pas de prélèvements sociaux sur le capital acquis avant sa transformation en rente, celle-ci subira des prélèvements sociaux spécifiques, lors de son versement.

Comparez les meilleures assurances vie du marché pour plus de rendement !

La fiscalité de l'assurance-vie en cas de décès du souscripteur

Contrairement à une idée fréquemment partagée, le contrat d'assurance vie ne fait pas partie de la succession de l'assuré défunt. En effet, l'article L.312-2 du code des assurances, évoque comme seul cas où le contrat d'assurance vie peut être rattaché à la succession du souscripteur, celui où aucun bénéficiaire n'y a été désigné.

La mise en œuvre de la clause bénéficiaire lors du décès du souscripteur va entraîner la sortie du capital de la succession du défunt.

Voyons plus en détail ces règles dérogatoires par rapport au droit commun.

Les capitaux versés avant l'âge de 70 ans

L'article 990 I du Code Général des Impôts stipule que les sommes payables au décès de l'assuré entre les mains du bénéficiaire, ne sont passible d'une taxation qu'au-delà de la somme de 152 500 € . La fraction excédant cette somme sera taxée à 20% jusqu'à 700 000 €, et à 31,25% pour la part supérieure à 700 000 € (cf. Loi de finances rectificative pour 2013).

Les capitaux versés après 70 ans

Pour les contrats souscrits depuis le 20 novembre 1991

La règle soumet aux droits de succession, la fraction des versements effectués après l'âge de 70 ans, et excédant la somme de 30 500 € (article 757 B du Code Général des impôts).

Comparez les meilleures assurances vie du marché pour plus de rendement !

Les droits sont alors calculés en fonction du lien de parenté existant entre l'assuré et le bénéficiaire, comme dans une succession normale.

La part du capital représentant les intérêts dégagés sur la durée du contrat, est intégralement exonérée de droits.

| Tableau synoptique de l'imposition sur les capitaux versés en cas de décès | |

|---|---|

| Versements effectués Avant ou après 70 ans | Aucune imposition sur les conjoint, partenaire de PACS et frères et sœurs du défunt (dans certains cas limitatifs) |

| Avant 70 ans | Aucune imposition jusqu'à 152 500 € par bénéficiaire |

| Au-dessus de 152 500 €, une imposition forfaitaire à 20% | |

| Du 31/07/2011 au 30/06/2014, taxation forfaitaire à 25% des parts nettes taxables supérieures à 902 838 €. | |

| Après 70 ans | Exonération jusqu'à 30500 € pour l'ensemble des contrats du défunt |

| Excédent soumis aux droits de succession suivant lien de parenté | |

| Exonération des intérêts et plus-values | |

Les cas particuliers

Depuis la loi TEPA du 22 août 2007, le conjoint, mais aussi le partenaire de PACS du titulaire du contrat, sont désormais complètement exonérés d'impôts sur les sommes recueillies d'un contrat d'assurance-vie, et ce, même si les capitaux ont été versés après 70 ans.

Cet avantage est aussi attribué aux frères et sœurs du souscripteur désignés au contrat, sous réserve qu'ils remplissent obligatoirement les trois conditions suivantes :

- ils sont célibataires, veufs ou divorcés ou séparés au moment du décès du souscripteur ;

- ils sont âgés de plus de 50 ans ou infirme au moment du décès ;

- ils ont été constamment domiciliés avec le souscripteur pendant les 5 ans qui ont précédés le décès ;

Enfin, divers organismes sans but lucratif et/ou reconnus d'utilité publique, bénéficient du même avantage lorsqu'ils sont bénéficiaires désignés.

Les prélèvements sociaux

Contrairement à l'impôt sur le revenu, pour être perçus les prélèvements sociaux ne nécessitent pas la clôture du contrat ou le rachat partiel ;

Les prélèvements sociaux sont perçus chaque année à la source par l'assureur sur la plus-value réalisée l'année précédente.

Le taux des prélèvements de cotisations sociales reversés au fisc s'élève à 17,2 %.

En vigueur depuis 2018, il se détaille comme suit :

- CSG : 9,9 % ;

- CRDS : 0,5 % ;

- la CAPS : 1,1 % ;

- le prélèvement social : 5,4 % ;

- la CAA : 0,3 %.

Ces prélèvements sont effectués sur l'ensemble des contrats, y compris ceux échappant à la taxation sur les revenus. (Seuls en exonérés les non-résidents fiscaux).

A noter qu'il faut différencier les prélèvements sociaux perçus sur les intérêts des supports en euros et ceux provenant des supports en unités de compte :

- les premiers sont perçus chaque année sur les gains réalisés ;

- les gains résultant des supports en unités de compte ne sont soumis aux prélèvements sociaux que lors du rachat. (le taux applicable aux produits exonérés d'impôts souscrits jusqu'au 25 septembre 1997 dépendra de la date à laquelle ils ont été acquis). Dans les contrats « multisupport », seule la part des intérêts dégagés par le fonds en euros supporte annuellement les prélèvements sociaux. Pour les produits dégagés par les unités de compte, la taxation au titre des prélèvements sociaux n'interviendra qu'au dénouement du contrat, ou en cas de retrait partiel ou total.

- Il en sera de même pour les nouveaux fonds « euro-croissance » ou « fonds diversifiés » qui ne seront soumis aux prélèvements sociaux qu'à l'échéance au bout de 8 ans.

C'est ainsi que deux cas existent qui dépendent de l'option que vous avez choisie.

1) Vous optez pour le prélèvement forfaitaire libératoire :

L'assureur déduira alors en même temps le prélèvement libératoire et les prélèvements sociaux.

C'est ainsi, qu'en fonction de l'ancienneté de votre contrat, l'assureur prélèvera :

- 52,2% des gains si le rachat intervient dans les 4 premières années (35 % au titre du prélèvement libératoire +17,2% au titre des prélèvements sociaux ;

- 32,2 % des gains si le rachat s'effectue entre 4 et 8 ans (15%+ 17,2%) ;

- 24,7% des gains si le rachat a lieu après 8 ans (7,5% + 17,2%) ;

2) Vous optez pour l'imposition à l'impôt sur le revenu :

L'assureur ne prélèvera directement que le montant des prélèvements sociaux.

Vous encaisserez donc les bénéfices réalisés diminués de ces prélèvements. Mais vous devez déclarer dans vos revenus, la somme correspondant aux bénéfices bruts réalisés, donc avant déduction des prélèvements sociaux.

Cas d'espèce : Que devra payer un couple rachetant un contrat « multisupport » investi en unités de compte, ayant rapporté 8000 € ?

- Rien au titre de l'impôt sur les revenus. Puisque la somme de 8 000 € est inférieure à l'abattement annuel de 9 200 € accordé à un couple .

- Par contre, ils devront régler 17,2% des 8000 €, au titre des prélèvements sociaux, soit 1 376 €.

L' I.S.F.

Si vous êtes assujetti à l'impôt sur la fortune, il vous appartient de déclarer comme actif de votre patrimoine le montant de l'épargne gérée sous forme d'assurance-vie au 1er janvier de l'année de déclaration.

- C'est la valeur de rachat qui doit être retenue.

- Les capitaux et rentes perçus au terme du contrat doivent également être déclarés.

- A l'inverse, vous pourrez faire figurer au passif, le montant des avances non remboursées.

- Si vous bénéficiez d'une rente viagère souscrite à titre individuel, celle-ci devra figurer à l'actif de votre patrimoine pour sa valeur de capitalisation.

- Enfin, doivent également faire l'objet d'une déclaration, les cotisations versées après l'âge de 70 ans sur des contrats sans valeur de rachat, souscrits après le 20 novembre 1991.

Les barèmes fiscaux

Cela correspond au barème de l’impôt sur la fortune et des barèmes des droits de succession.

⇒ Barème de l'ISF (impôt sur la fortune)

Pour être soumis à l'ISF, la valeur du patrimoine net imposable doit être supérieure à 1 300 000 €. Un système de décote est prévu pour les patrimoines compris entre 1 300 000 € et moins de 1 400 000 €.

| Valeur net imposable du patrimoine | |

|---|---|

| ≤ 800 000 € | |

| > 800 000 € et ≤ 1 300 000 € | |

| > 1 300 000 € et ≤ 2 570 000 € | |

| > 2 570 000 € et ≤ 5 000 000 € | |

| > 5 000 000 € et ≤ 10 000 000 € | |

| > 10 000 000 € | |

| Valeur nette taxable du patrimoine | Réduction du montant de l'imposition |

|---|---|

| ≥ 1 300 000 € et < 1 400 000 € | 17 500 - [1,25 % x P(1)] |

(1) P est la valeur nette taxable du patrimoine.

⇒ Barème des droits de succession

Les droits de succession sont calculés sur la part nette (biens imposables - dettes déductibles) de chaque bénéficiaire :

- après abattement,

- et par application d'un tarif.

Il existe des cas d'exonération :

- entre frères et sœurs âgés de plus de 50 ans ou infirmes, célibataires, veufs ou divorcés, vivant sous le même toit ;

- entre époux et partenaires pacsés.

Montant des abattements :

- 100 000 € pour les successions ouvertes à compter du 17.08.2012 sur la part de chaque ascendant ou enfant vivant ou représenté (petit-fils héritant par représentation de son père prédécédé, par exemple) ;

- 15 932 € par frère ou sœur vivant ou représenté (sauf exonération) ;

- 7 967 € par neveu ou nièce ;

- abattement spécifique de 159 325 € en faveur des handicapés, cumulable avec les autres abattements ;

- abattement de 1 594 € applicable à défaut d'autre abattement.

Comparez les meilleures assurances vie du marché pour plus de rendement !

Les avances

Les avances ne sont pas des retraits correspondant à un rachat partiel, mais bien des sommes avancées par l'assureur sous forme de prêt moyennant intérêt.

Le contrat n'est pas modifié et continue à capitaliser sur la même somme.

Il est donc normal qu'elles ne soient pas fiscalisées ni assujetties aux prélèvements sociaux. Par contre, les conditions de remboursement strictes doivent être respectées, sous peine de voir l'administration requalifier l'opération en rachat partiel.

Assurance vie : la fiscalité par secteur

Le futur assuré qui désire faire un placement et qui n’a pas de besoin particulier, à part bien placer son capital, en tirer des revenus et le transmettre à ses héritiers à moindre frais, se retrouve devant 3 secteurs ayants chacun leurs avantages et leurs inconvénients.

En effet, à chaque secteur correspond une finalité propre :

- la banque : c’est la disponibilité des capitaux ;

- l‘assurance : c’est la transmission en cas de décès ;

- la capitalisation : c’est la transmission en cas de vie.

| BANQUE | ASSURANCE | CAPITALISATION | |

|---|---|---|---|

| Finalité | Disponibilité | Transmission en cas de décès | Transmission en cas de vie |

| Revenus | Fiscalisés | Non fiscalisés | Non fiscalisés |

| Plus-values | Fiscalisées | Fiscalisées si retraits | Fiscalisées si retraits |

| Décès | Fiscalisés | Non fiscalisés mais… | Fiscalisés |

Explications :

- Lorsque l'on met un certain montant en banque, nous voulons 2 choses : en tirer profit (intérêt par exemple) et en disposer sans pénalités quand nous en avons le besoin.

- Lorsque nous souhaitons transmettre, après notre décès, à telle personne une certaine somme d’argent ou une rente, c’est le contrat d’assurance-vie qui est la meilleure formule car ce contrat est réputé ab intestat (il vaut testament en l’absence de testament). Nous savons que l’assureur - c’est son métier - et qu'il respectera à la lettre nos dernières volontés.

- Lorsque nous voulons transmettre une somme de notre vivant à une personne sans vexer les autres ; le bon de capitalisation nominatif ou anonyme est la meilleure formule.

- Lorsque nous faisons un placement nous allons, du moins nous l’espérons, en tirer un revenu, si possible une plus-value et si nous décédons, nous voudrions le transmettre à moindre frais.

Comparez les meilleures assurances vie du marché pour plus de rendement !