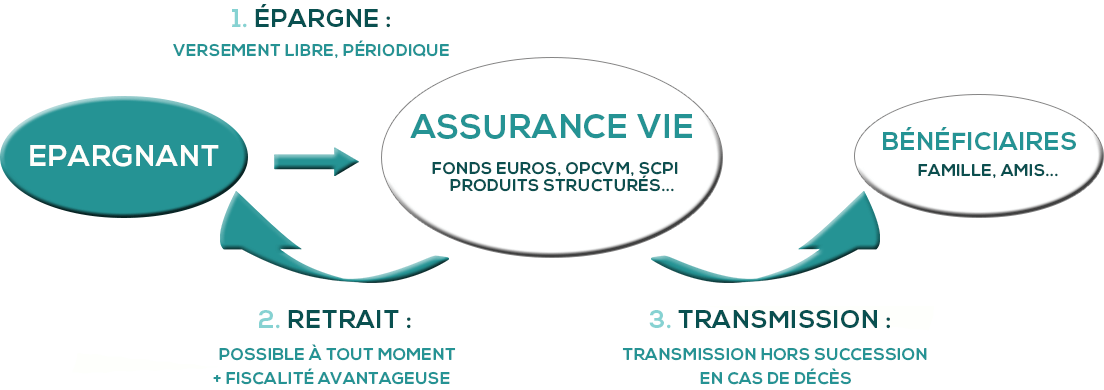

L’assurance vie est un placement financier flexible offrant un cadre fiscal et juridique avantageux. Les contrats d’assurance vie permettent la constitution d’une épargne sûre et facilement disponible. Elles sont versées sous forme de capital ou de rente viagère si la personne titulaire du contrat est encore en vie à l’échéance du contrat. Ces contrats permettent donc, en plus de préparer sa retraite et d’épargner, de transmettre son patrimoine. Pour y voir plus clair, vous pouvez consulter notre comparatif.

Assurance vie : Types et fonctionnement des contrats d’assurance vie

Comparez les meilleures assurances vie du marché pour plus de rendement !

Paradoxalement, le mécanisme et les avantages des contrats d’assurances vie sont souvent méconnus du grand public. Ce guide a pour but de vous les faire découvrir et de vous en faciliter la compréhension.

Les assurances vie : notions de base et objectifs

Avant d’entamer vos recherches dans notre guide, voici quelques points et concepts primordiaux à connaitre sur les objectifs et sur le fonctionnement d'une assurance vie.

Les parties au contrat : souscripteur, assuré, bénéficiaire et assureur

Les quatre parties au contrat :

- 1. L’assureur : Il s'agit obligatoirement d'une compagnie d'assurance - agissant comme personne morale - ayant reçu l'agrément de l’État pour présenter des opérations d'assurance vie. Celle-ci s'engage à reverser le capital (ou la rente) selon les clauses du contrat.

- 2. Le souscripteur : Toute personne physique majeure et juridiquement capable ; mais ce peut être également une personne morale (société, association). C'est celui qui signe le contrat avec l'assureur. Il en est le titulaire et la seule personne à en assumer la responsabilité. Lui seul verse les fonds, désigne le bénéficiaire en cas de décès et peut demander le rachat, la mise en réduction du contrat ou le versement d'une avance.

- 3. l'assuré : C'est la personne sur qui repose le risque aléatoire. Si ce n'est pas le souscripteur lui-même, il doit impérativement accepter par écrit les garanties portant sur sa tête.

- 4. le bénéficiaire - Deux cas de figure possible :

- en cas de vie de l'assuré au terme, c'est celui-ci ;

- en cas de décès de l'assuré en cours de contrat, c'est la ou les personnes désignées à la clause bénéficiaires.

- La souscription d'un contrat par un mineur d'au moins 12 ans ou un majeur protégé est possible dans des conditions de forme strictement définies par la loi.

- Le propriétaire du contrat est le souscripteur : il en est également le bénéficiaire tant qu’il est en vie. En cas de décès, le bénéficiaire du capital est alors la personne désignée à la souscription ou par le dernier avenant en cas de modification de la clause bénéficiaire.

- Vous pouvez souscrire à plusieurs personnes via une « souscription conjointe ».

En résumé : Le propriétaire du contrat est le souscripteur : il en est également le bénéficiaire tant qu’il est en vie. Dans le cas d’un décès, le bénéficiaire est alors la personne ayant été désignée au moment de la souscription (sœur, conjoint, ami proche etc.). Il est important de souligner ce point avant d’entrer dans le vif du sujet.

Comparez les meilleures assurances vie du marché pour plus de rendement !

Souscripteur et assuré : quelles conditions remplir ?

Pour pouvoir prétendre souscrire un contrat d’assurance-vie, il faudra remplir certains critères :

Pour le souscripteur :

- Les mineurs et majeurs sous tutelle ne peuvent y accéder ;

- Avoir la limite d’âge exigée par la compagnie d’assurance ;

- Gager de régler les cotisations prévus dans les termes du contrat.

Pour l’assuré :

- soit être à la fois l’assuré et le souscripteur ;

- soit souscrire pour un tiers un contrat en cas de décès : dans ce cas, l’assuré doit obligatoirement donner un accord écrit et signé et doit avoir au moins 12 ans.

La désignation du bénéficiaire

Le choix du bénéficiaire incombe au souscripteur lors de la conclusion du contrat. Il peut désigner toute personne de son choix :

- personne(s) physique(s) avec ou sans lien de parenté avec lui ;

- personne morale (association, institution, fondation, etc.)

La clause bénéficiaire

La rédaction de la clause bénéficiaire est très importante. De sa formulation dépend en effet la dévolution du capital.

Le mode rédactionnel se présente en général sous deux formes :

- la désignation de personnes nommément désignées ;

- la désignation par des termes impliquant une qualité ou un lien de parenté :

- exemples : « mon conjoint », « mes enfants nés ou à naître », etc.

- Dans ce cas, sera bénéficiaire la personne ayant la qualité requise au moment du décès du souscripteur. (exemple : en cas de mariages successifs, ce sera l'épouse en titre au jour du décès).

- L’assuré peut, à tout moment au cours de la période de validité du contrat, modifier la clause bénéficiaire. Par contre, si le bénéficiaire a accepté le bénéfice du contrat auprès de l'assureur, il faut impérativement son consentement !

- Méfiez vous cependant des dénominations impersonnelles : trop imprécises, l’assureur pourrait avoir des difficultés à retrouver les bénéficiaires ; mieux vaut procéder de manière nominative. Ainsi, il n’y aura pas de doute possible quant à l’identité du bénéficiaire et le contrat ne pourra tomber en déshérence.

- La clause bénéficiaire n'est pas obligatoirement à rédiger au jour de la souscription (même si c'est fortement conseillé). Elle peut l'être ultérieurement par avenant, par une simple lettre adressée à l'assureur, par testament (olographe ou authentique) ou par un acte notarié.

Le fichier FICOVIE

Depuis le 01.01.2016, le fichier Ficovie (Fichier Central des Contrats d'assurance vie et de capitalisation) a été instauré. Ce fichier des souscripteurs a principalement pour fonction d'accroitre les obligations déclaratives des compagnies d'assurance.

Ces dernières sont désormais tenues de déclarer à l'administration fiscale :

- la souscription et le dénouement des contrats ;

- le montant des primes versées le cas échéant ;

- la valeur de rachat des contrats.

Les deux principaux but :

- lutter contre la déshérence des contrats ;

- instituer davantage de transparence lors des contrôles (fisc).

Les types de versements

Aussi appelés « cotisations » ou « primes», les versements se présentent sous 3 formes :

- Prime unique : un seul et unique versement au moment de la souscription du contrat. Aucun versement ultérieur ne sera effectué ;

- Primes périodiques : le souscripteur s’engage à effectuer des versements à date fixe, à partir d’un montant et d’une durée prédéfinie ; si le souscripteur décide de suspendre ses paiements, n'honorant ainsi plus son engagement, le contrat sera mis en réduction. Il poursuivra ses effets jusqu'au terme prévu, mais ses garanties seront réduites (le souscripteur reste assuré au prorata des versements effectués mais la rémunération des capitaux diminuera). Cette procédure, prévue par l'art. L. 132-20 du Code des assurances, n'est cependant possible que si elle est clairement prévue au contrat.

- Versement libre : le souscripteur épargnant décide seul et sans aucune obligation, du montant et de la fréquence des versements qu'il souhaite effectuer.

Le rachat de l’assurance vie

Le rachat du contrat d’assurance vie correspond à une sortie partielle ou totale de fond avant l’échéance du contrat.

À l’instar d’une rente viagère ou d’un acte de transmission, les gains adjoints au montant de la somme rachetée sont imposables. En effet, la fiscalité de l’assurance-vie ne s’exerce qu’au moment des rachats ou retraits réalisés de votre vivant, et sur les profits engendrés par le contrat et majoritairement calculés au prorata des sommes d’argent retirées.

Il existe trois types de rachat :

- Le rachat partiel : consiste à retirer une partie de votre épargne (1000 euros au minimum), sans avoir besoin de clôturer le contrat.

- Le rachat partiel programmé : consiste à retirer à intervalles réguliers (mensuellement, trimestriellement, semestriellement ou annuellement) une partie de votre épargne pour faire face à des périodes financières délicates ou améliorer vos revenus de retraité.

- Le rachat total : consiste à reprendre en une seule fois la totalité de l’épargne investie sur votre contrat d’assurance vie. Cette action met un terme définitif à votre contrat et vous prive donc des avantages fiscaux de ladite convention.

La mise en réduction

En assurance vie, le défaut de paiement de la prime, contrairement aux autres assurances , n'entraîne pas la résiliation du contrat.

Si le souscripteur ne peut ou ne veut pas s'acquitter de la prime échue, l'assureur déclenchera la procédure de mise en réduction. Le contrat poursuivra ses effets jusqu'au terme prévu, mais les garanties seront réduites (le souscripteur reste assuré au prorata des versements effectués mais les prestations au terme seront inférieures à ce qui avait été prévu) ; Cette procédure prévue par l 'article L. 132-20 du Code des assurances, n'est cependant possible que si elle est clairement prévue au contrat tout comme ses modalités de calcul.

Comparez les meilleures assurances vie du marché pour plus de rendement !

L’avance

L’avance est un montant octroyé sous forme de prêt par l’assureur auprès duquel vous avez souscrit le contrat d’assurance vie.

Pratique en cas de besoin financier momentané, son montant maximum est défini aux conditions générales du contrat. Il se situe généralement entre 60% et 80% de la somme totale investie.

L'avance ne modifie en rien le contrat ni son fonctionnement. Mais, comme tout emprunt, elle doit être remboursée avec intérêts. A défaut, la somme correspondante sera déduite au terme du contrat.

Contrairement au rachat, l'avance n'est pas fiscalisée, puisque la somme correspondante n'est pas soustraite du contrat.

Les frais prélevés sur le contrat

Lorsque l’on évoque la rentabilité d’un contrat d’assurance vie, on parle toujours de rendement net de frais : c’est-à-dire déduction faite des éventuels frais inhérents au contrat.

Il existe trois grands types de frais (aussi connus sous le nom de « chargements ») :

- les frais sur versement, appelés aussi frais « commerciaux » ou d’« entrée » : surviennent à chaque versement effectué (fixés généralement entre 2 à 5 %, ils sont négociables.

). Actuellement les contrats proposés sur internet affichent « 0 frais sur versements ». - les frais de gestion administrative ; ponctionnés tous les ans jusqu’à échéance du contrat. Prélevés sur la totalité de l’épargne, leurs bases de calcul sont donc régulièrement remises à jour. Ils sont plus élevés sur les contrats multisupport que sur les fonds en euros.

- les frais d'arbitrage (contrats multisupport) : spécifiques aux contrats multisupports puisqu’ils concernent les transferts d’épargne (correspondant à « un arbitrage »), ils peuvent être facturés de manière forfaitaire ou en pourcentage des fonds abrités.

Les différentes méthodes de gestion des fonds

Si les fonds en euros ne nécessitent ni connaissance particulière ni temps à consacrer à leur options de gestion, il n'en va pas de même pour les contrats en unités de compte, dits multisupport.

C'est pourquoi les assureurs proposent à leurs clients trois types de gestion des contrats d’assurance vie multisupport.

- la gestion profilée : propose une gestion automatisée des investissements entre plusieurs actifs selon le profil de risque défini. Ce mode se situe entre la gestion sous mandat et la gestion libre.

- la gestion pilotée, « déléguée » ou sous mandat : permet de sous-traiter la gestion de son épargne à un professionnel de la gestion financière;

- la gestion libre : c’est le mode de gestion par défaut des contrats multisupport (voir ici). Il offre aux épargnants la possibilité de choisir librement sur quels supports ils désirent investir et dans quelle proportion. Cela suppose que le gestionnaire connaisse déjà suffisamment le marché et qu’il ait le temps de s’en occuper.

Comparez les meilleures assurances vie du marché pour plus de rendement !

Souscrire plusieurs contrats

Si vous êtes actuellement titulaire d’un contrat, rien ne vous empêche de souscrire plusieurs contrats d’assurances vie. Cela peut être une très bonne façon d’optimiser les rendements, de réduire les risques et de réduire la fiscalité, en accommodant votre épargne à vos différentes ambitions.

Le contrat d’assurance vie : fonctionnement et subtilités

Le contrat d’assurance-vie est un accord par lequel une compagnie d’assurance s’engage, en échange d’un seul ou de plusieurs versements à redistribuer un capital ou une rente au(x) bénéficiaire(s) désigné(s). Ils constituent donc, à la fois une garantie sur la « vie » et une « assurance décès ».

Comment bien choisir

Avant de choisir son contrat, plusieurs données essentielles doivent être analysées pour sélectionner le contrat correspondant le mieux à votre profil d'épargnant :

- la durée du contrat ;

- les options de sortie ;

- les conditions de retrait de fonds ou rachat avant échéance du contrat ;

- le montant des cotisations ;

- les types de supports de placements ;

- les frais perçus sur la durée du contrat.

Il conviendra également de s’informer sur :

- la possibilité de renoncer au contrat ;

- la désignation du bénéficiaire ;

- toutes les clauses annexées au contrat.

Auprès de qui souscrire ?

Pour souscrire, vous pouvez vous adressez à :

- une mutuelle d’assurance : la souscription s’exécute généralement au guichet de l’assureur.

- une association d'assurés : vous adhérez alors au contrat de groupe souscrit par l'association auprès d'un assureur (bien souvent à l'origine de l'association)

- un établissement bancaire : en général, la banque agissant comme courtier, distribue les contrats d'une compagnie d'assurance qui en est sa filiale.

- une société d'assurance : les contrats sont distribués par l’intermédiaire de courtiers en assurance ou de leurs agents généraux.

Lire notre dossier pour en savoir plus.

Le choix du contrat selon le support de placement

Les primes placées dans le cadre d’un contrat d’assurance vie peuvent être épargnées de différentes façons plus ou moins sécurisées, selon le support choisi.

Comparez les meilleures assurances vie du marché pour plus de rendement !

Les contrats en euros

Le contrat d’assurance vie en euros est un compte d’épargne ne présentant aucun risque pour l’assuré. Il permet, par le biais de cotisations libres ou prédéterminées, de se constituer un capital et/ou de le valoriser. Les gains crédités chaque année sont acquis définitivement et deviennent eux-mêmes porteurs d'intérêts.

Le placement sur des fonds en euros bénéficie d’un avantage majeur : la sûreté du placement. Le capital investi est totalement garanti et automatiquement accru des intérêts capitalisés.

Les contrats en unités de compte (ou à capital variable)

Les contrats en unités de compte caractérisent un support d’investissement financier n’ayant pas comme référence l’euro, mais une unité de compte (UC). Ils permettent de diversifier les investissements sur les marchés financiers.

Ces unités de compte sont constituées de valeurs mobilières ou autres actifs financiers variés, pouvant être représentées par des actions ou des parts de société : parts de Sicav ou de fonds communs de placement (FCP), actions, obligations, société civile immobilière (SCI), sociétés civiles de placement immobilier (SCPI), organisme de placement collectif immobilier (OPCI) etc.

Ce type de contrat comporte des risques de moins-values, car si le nombre d’unités est garanti, le capital, lui, ne l’est pas. Le souscripteur assume donc seul ce risque de placement plus ou moins aléatoire et variable dépendant de la fluctuation des marchés financiers. Cependant, il offre d’intéressantes perspectives de rendement aux souscripteurs désireux d’investir sur le long terme et acceptant les aléas des cours des marchés financiers.

Les contrats multisupports

Comme son nom l’indique, le contrat d'assurance vie multisupport permet de combiner plusieurs valeurs : des fonds en unités de comptes et un ou plusieurs placements en euros. Puisqu’ils peuvent allier sécurité et performances, ils sont les plus prisés sur le marché.

Ils permettent au souscripteur de diviser les risques liés à la valeur des unités de compte en mixant, à son gré, son pourcentage d’épargne en UC (variable) et en fonds euros (invariable). Ainsi, ces contrats offrent la possibilité à l’épargnant d’élaborer une stratégie personnalisée de placement en assurant une souplesse de gestion et le droit de pouvoir choisir librement.

Opter pour un contrat d’assurance vie multisupport, c’est aussi pour l’épargnant, le droit de conserver son pouvoir sur l’évolution de la répartition des parts inhérentes aux différentes valeurs. De cette façon, il adapte les répartitions en fonction de son profil de risque.

Les contrats euro-croissance

Ayant vu le jour dans le cadre de la loi de finance pour tous en janvier 2014, le contrat d’assurance-vie euro-croissance ou « en fonds diversifiés » a comme horizon de remplacer à terme le contrat en fonds euros. Offrant de meilleures perspectives de rendement que ce dernier, ils permettent aussi de prendre moins de risques qu’avec le contrat en unité de comptes tout en diversifiant les solutions d’investissements (plus ou moins risqués selon les cas).

En clair, c’est un contrat mono ou multisupport avec pour but d’orienter une partie des fonds vers le financement des entreprises (principalement les PME). Contrairement aux fonds en euros, seule une partie des fonds euro-croissance est garantie au terme d’une durée d’au moins 8 ans.

Les contrats d’assurances vie DSK

Les contrats d’assurance vie DSK (Dominique Strauss-Kahn) constituent une forme singulière de contrats en unités de compte. Ils sont investis à 50 % au minima en actions ou parts de fonds, eux-mêmes principalement investis en actions européennes, dont 5 % au minima sur des titres à risque :

- parts de FCP à risques ou dans l'innovation :

- FCPR (fonds communs de placement à risques) ;

- ou FCPI (fonds commun de placement dans l'innovation) ;

- titres de sociétés non cotées etc.

Leur performance de rendement est potentiellement élevée, mais hasardeux, car directement liée à celle des marchés boursiers.

Lorsque leur durée est au moins égale à 8 ans, les revenus de ces contrats sont exonérés d'impôt (mais pas des prélèvements sociaux). A condition, toutefois, que les règles relatives à la composition de l'actif soient respectées pendant toute la durée du contrat.

En cas de décès de l'assuré, les sommes versées au bénéficiaire sont soumises à la même fiscalité que celle applicable aux autres contrats. Iil n'est plus possible depuis 2005 d'en ouvrir, mais les anciens contrats ouverts sous cette forme peuvent continuer à recevoir des versements. Une solution intéressante pour les particuliers disposant déjà d'autres contrats assurances vie sur lesquelles les montants investis sont trop élevés pour que les retraits après 8 ans puissent être effectués en franchise d'impôt sur le revenu.

L’assurance décès : un autre mécanisme

Ces deux formules obéissent à des mécanismes différents :

- L’assurance-vie est d’abord et avant tout une opération d’épargne : le souscripteur se constitue à son rythme un capital qu’il reste libre de récupérer à tout moment, avec les intérêts générés par son épargne.

- Avec l’assurance décès, les cotisations versées le sont à fonds perdus : l’assureur s’engage seulement, en échange de ces cotisations, dans l’hypothèse où son client viendrait à disparaître, à verser à un bénéficiaire désigné (le plus souvent, le conjoint) un capital déterminé à l’avance. Si l’assuré est toujours en vie à l’expiration de la période d’assurance (généralement, un on ou cinq ans reconductibles), le contrat prend fin et les primes versées restent acquises à la compagnie.

Comparez les meilleures assurances vie du marché pour plus de rendement !